Il Piano di Accumulo, più comunemente chiamato PAC, è una strategia di investimento di lungo periodo. Essa permette di investire sui mercati finanziari piccole quantità di denaro in modo periodico e regolare (per esempio una volta al mese).

Questa forma di investimento presenta diversi vantaggi, primo fra tutti permette di sfruttare la diversificazione temporale. L’esposizione progressiva e distribuita nel tempo dell’investimento permette infatti di ridurre il rischio legato alla volatilità dei mercati o alla possibilità di eseguire un investimento in un momento di mercato sfavorevole.

In altre parole, anche se il prezzo dello strumento finanziario su cui stiamo investendo dovesse crollare, avendo adottato una visione di lungo periodo ed una strategia distribuita nel tempo, il mercato avrà tutto il tempo per recuperare la perdita e tornare a produrre profitti.

Inoltre, il Piano di Accumulo rende gli eventuali crolli dei prezzi un’ottima opportunità, in quanto permette di acquistare quote dello strumento finanziario scelto a prezzi scontati.

Il PAC ha inoltre un secondo importante vantaggio: non sono necessari grandi capitali iniziali per poterlo avviare. Come vedremo nel seguito con un esempio pratico, sono infatti sufficienti investimenti regolari da 100-150€ al mese per poter avviare un PAC e mantenerlo nel tempo.

Anno dopo anno il capitale - ed anche i profitti - aumenteranno grazie all’interesse composto e dopo 10 o 20 anni avremo generato un capitale da diverse migliaia di euro in modo quasi del tutto passivo.

Grazie a questa caratteristica il PAC rappresenta una forma di investimento adatta a chiunque: dal giovane lavoratore fino all’investitore più maturo e facoltoso.

Il PAC ha infine un altro vantaggio molto interessante, ovvero è possibile eseguirlo in modo completamente automatizzato appoggiandosi a broker come Scalable Capital, Trade Republic o Fineco, oppure è possibile gestirlo in completa autonomia e con costi più contenuti appoggiandosi a broker come DEGIRO e Directa.

La gestione in autonomia non deve spaventare l’investitore alle prime armi in quanto acquistare un ETF tramite questi broker è veramente alla portata di tutti, inoltre, essendo una operazione da eseguire con cadenza mensile, o anche meno frequentemente, richiede poco tempo ed un impegno minimo.

1 Fineco

sul sito Fineco

La piattaforma più usata dagli italiani | Affidati ai N.1 nel trading per cogliere nuove opportunità sui mercati |

Investi sui titoli che ami | Accedi ai principali mercati finanziari per comprare i tuoi titoli preferiti |

100 ordini gratis per te | Apri un conto usando il codice promo OM100SQ per ottenere il bonus |

2 Trade Republic

sul sito Trade Republic

Inizia a investire con solo 1€ | Crea il tuo Piano di Accumulo su ETF o azioni per costruire ricchezza nel lungo periodo |

2% di interessi sulla liquidità | Ricevi interessi sul tuo saldo di cassa: senza vincoli e senza accredito dello stipendio |

Niente stress sulle tasse | Alla gestione fiscale dei tuoi investimenti ci pensa Trade Republic se scegli il regime amministrato |

3 DEGIRO

sul sito DEGIRO

Commissioni di trading tra le più basse | Le tariffe fisse di DEGIRO ti permettono un risparmio senza confronti |

100€ di bonus commissionale | Sulle commissioni generate, se apri adesso il conto DEGIRO |

Impara dagli esperti del settore | Migliora le tue conoscenze con i Webinar, l’Accademia e la Community di DEGIRO |

Quali strumenti utilizzare per il PAC?

Questa rappresenta la classica domanda di chi vuole avviare un PAC in quanto, l’ampissima scelta di strumenti finanziari messi a disposizione dai vari intermediari finanziari, ne rende difficile la scelta. Cerchiamo quindi di fare chiarezza.

Anzitutto bisogna escludere tutti quegli strumenti finanziari mono-tematici o settoriali, come per esempio i titoli azionari delle aziende, le singole materie prime o uno specifico settore di mercato. Il motivo deriva proprio dalla natura del Piano di Accumulo il quale, essendo un investimento di lungo periodo, necessita di strumenti finanziari caratterizzati da una volatilità limitata, un rischio specifico contenuto ed una elevata diversificazione.

Gli strumenti più adatti sono quindi i fondi di investimento e gli ETF, i quali investono in un paniere, più o meno ampio, di titoli azionari, titoli di stato, materie prime e aree geografiche, garantendo una diversificazione ottimale per un investimento di lungo periodo.

Vediamoli quindi più nel dettaglio:

- I fondi comuni di investimento sono strumenti di investimento gestiti da società di gestione del risparmio (SGR) e alimentati dal denaro dei risparmiatori che ne aderiscono. L’obiettivo del gestore del fondo è quello di investire i capitali in attività finanziarie massimizzandone la diversificazione e riducendo contestualmente il rischio per il singolo investitore.

- Gli ETF, acronimo di Exchange Traded Funds, sono invece fondi di investimento a gestione passiva, e quindi a basse commissioni di gestione, negoziati in Borsa come le normali azioni. Gli ETF si caratterizzano per il fatto di avere come unico obiettivo quello di replicare fedelmente l’andamento, e quindi il rendimento, di indici azionari, obbligazionari o di materie prime.

La differenza sostanziale tra i due strumenti risiede proprio nella tipologia di gestione: i fondi sono a gestione attiva, quindi sono presenti professionisti del settore che attivamente gestiscono il fondo e stabiliscono su quali strumenti finanziari investire; gli ETF sono invece a gestione passiva e quindi si limitano a replicare, in maniera fisica o sintetica, altri strumenti finanziari rappresentativi del mercato.

La politica di gestione passiva degli ETF risulta una soluzione vincente in quanto consente di abbattere i costi elevati della gestione attiva garantendo agli investitori l’accesso ai mercati con commissioni di gestione molto ridotte.

Il limite degli ETF potrebbe essere rappresentato dal fatto che, replicando fedelmente un benchmark di mercato, non è possibile ottenere performance superiori a quelle dell’indice di riferimento.

Dobbiamo però ricordare che benché i fondi di investimento siano gestiti attivamente, difficilmente riescono ad ottenere risultati significativamente migliori rispetto al mercato, soprattutto una volta depurati dai costi, decisamente elevati, della gestione.

Diversi studi e simulazioni hanno inoltre dimostrato che nel lungo periodo l’investimento in un ETF è decisamente più performante rispetto all’investimento in un fondo attivo.

Per scegliere il miglior broker con cui investire in ETF, leggi la nostra classifica.

Quale ETF Scegliere?

Come già anticipato, gli ETF da utilizzare per un piano di accumulo devono contenere un paniere di titoli ben diversificati e possibilmente con copertura a livello globale, in modo tale da ridurre al minimo il rischio di investimento.

È buona regola fare attenzione a non costruire un PAC utilizzando più ETF diversi tra loro, combinando diverse aree geografiche o settori di mercato, questo per diverse ragioni: anzitutto i costi di gestione diventerebbero troppo elevati ed eroderebbero i profitti ottenibili nel lungo periodo; in secondo luogo la gestione diventerebbe complessa e probabilmente confusionaria, portando l’investitore ad abbandonarlo dopo pochi mesi; per finire, sul mercato sono disponibili moltissimi ETF ed è sufficiente una rapida ricerca su siti specializzati, come per esempio JustETF, per identificare quello migliore e più adatto alle nostre esigenze.

In definitiva i migliori ETF da utilizzare per un PAC appartengono principalmente a due categorie: un ETF azionario, che replica un indice azionario globale come per esempio l’MSCI World, ed un ETF obbligazionario, che investe in titoli di stato con focus Globale, per esempio gli ETF Global Government Bond. Il peso da assegnare a questi due ETF generalmente dipende dalla durata del Piano di Accumulo e, a titolo puramente indicativo, è possibile seguire le linee guida riportate nella seguente tabella:

|

Durata del PAC |

|

ETF azionario |

|

ETF obbligazionario |

|

> 10 anni |

|

100% |

|

0% |

|

< 10 anni |

|

75% |

|

25% |

|

< 5 anni |

|

25% |

|

75% |

|

< 2 anni |

|

0% |

|

100% |

Nel caso di un Piano di Accumulo è inoltre buona regola investire in ETF ad accumulazione, i quali, a differenza degli ETF a distribuzione, non distribuiscono i dividendi e le cedole derivanti dalle partecipazioni sottostanti all'ETF agli investitori, ma vengono reinvestiti dal gestore del fondo senza spese aggiuntive. Il vantaggio principale consiste in un progressivo aumento di valore dell'ETF.

Se vuoi scoprire tutte le differenze tra gli ETF a distribuzione e ad accumulazione consulta la nostra guida.

Che strategia adottare?

Per strategia si intende la pianificazione di un programma di lungo periodo da rispettare durante il periodo dell’investimento e riguarda sostanzialmente due aspetti: quanto investire e con che frequenza.

Quanto investire è ovviamente molto soggettivo e dipende dalle disponibilità economiche di ognuno di noi, generalmente la quota minima suggerita è di 100€ tuttavia sono ormai presenti diversi broker che permettono di avviare un Piano di Accumulo con capitali molto limitati, dando quindi la possibilità a chiunque di poter investire secondo questa modalità.

Ricordiamo inoltre che si tratta di una forma di investimento molto flessibile, che permette di adattare il capitale investito mese per mese in funzione delle proprie disponibilità economiche e eventuali spese impreviste.

Per quanto riguarda la frequenza, anche in questo caso non ci sono regole precise da dover rispettare. Indicativamente la periodicità generalmente suggerita e maggiormente adottata è quella mensile. È possibile tuttavia eseguire il versamento con una frequenza inferiore, per esempio ogni due o tre mesi, questo risulta vantaggioso soprattutto per ridurre le commissioni relative all’acquisto dell’ETF nel caso in cui il capitale investito non sia particolarmente elevato.

Quanto devo pagare di tasse?

Un Piano di Accumulo è molto vantaggioso da punto di vista fiscale in quanto gli ETF ad accumulazione, suggeriti per questa tipologia di investimento, non sono sottoposti a tassazione fino al momento del disinvestimento, quindi anche per decenni. In questo modo quindi la quota destinata al fisco partecipa alla crescita del capitale.

Nel momento in cui si decide di interrompere il Piano di Accumulo e quindi vendere le quote acquistate negli anni, i guadagni ottenuti sono tassati al 26% come tutte le plusvalenze derivanti dai redditi di natura finanziaria assoggettati a ritenuta alla fonte o ad imposta sostitutiva.

Quanto posso guadagnare con un PAC?

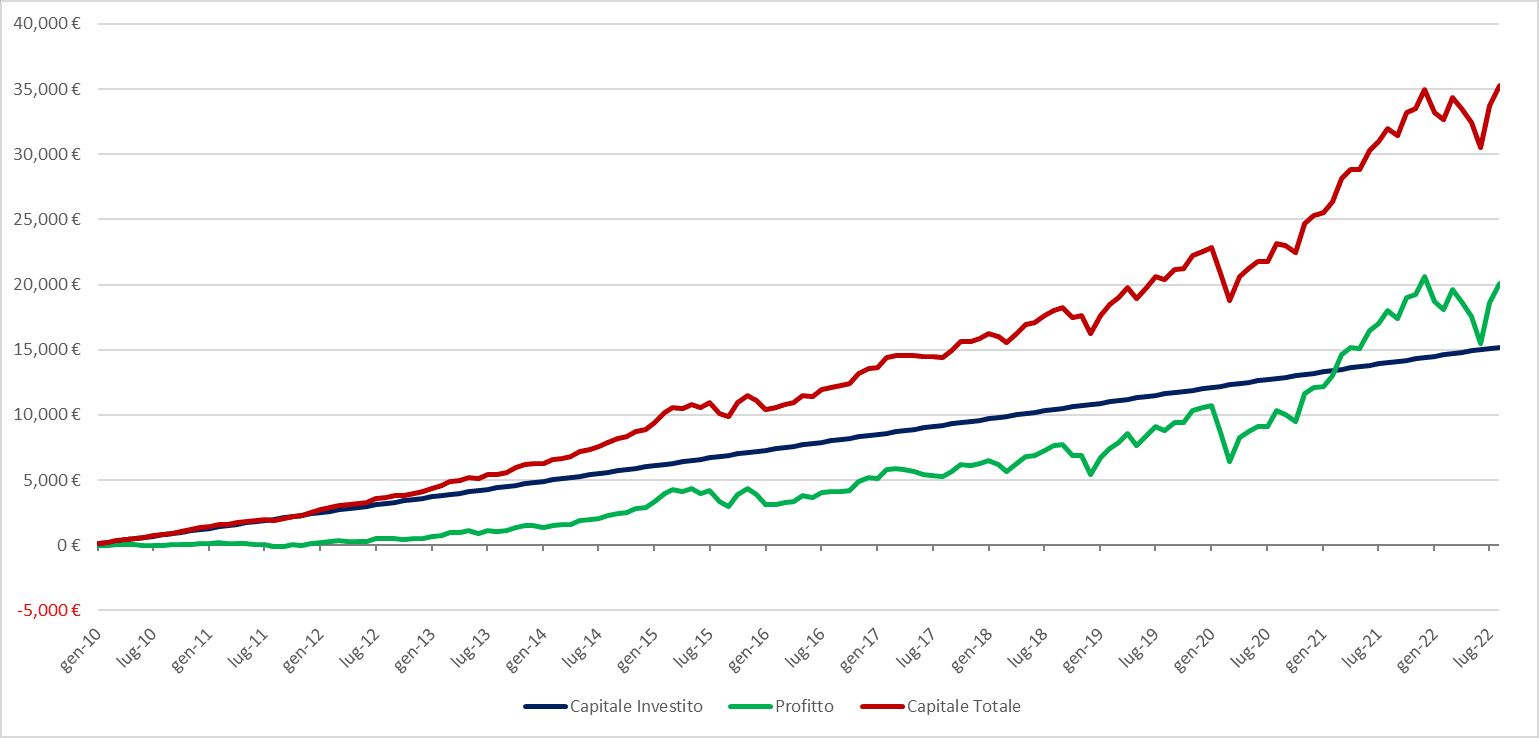

Terminiamo l’articolo riportando l’esempio di un Piano di Accumulo avviato il 1° gennaio del 2010 realizzato investendo in un ETF che replica l’indice MSCI World, molto utilizzato nei PAC in quanto, investendo il circa 1600 titoli azionari dei 23 paese più sviluppati al mondo, è rappresentativo dell’economia a livello globale.

Ipotizzando di investire ogni mese una quota fissa di 100€ e senza considerare le commissioni che dipendono dal broker scelto, il valore totale dell’investimento al momento della stesura di questo articolo (settembre 2022) sarebbe di 35.270€ composto da 15.200€ di capitale investito e da ben 20.070€ di profitto.

In poco meno di 13 anni il Piano di Accumulo avrebbe quindi permesso di ottenere un profitto del 130%, pari quindi a circa il 10% annuo.

In conclusione, il PAC rappresenta una forma di investimento molto vantaggiosa e conveniente in quanto richiede capitali limitati per poter essere avviato e mantenuto nel tempo. In conclusione, il PAC rappresenta una forma di investimento molto vantaggiosa e conveniente in quanto richiede capitali limitati per poter essere avviato e mantenuto nel tempo. Essendo un investimento scaglionato nel tempo risente in modo limitato e contenuto delle fluttuazioni del mercato ed infine può essere eseguito in autonomia, o appoggiandosi a broker specifici, con costi veramente alla portata di chiunque.

1 Fineco

sul sito Fineco

La piattaforma più usata dagli italiani | Affidati ai N.1 nel trading per cogliere nuove opportunità sui mercati |

Investi sui titoli che ami | Accedi ai principali mercati finanziari per comprare i tuoi titoli preferiti |

100 ordini gratis per te | Apri un conto usando il codice promo OM100SQ per ottenere il bonus |

2 Trade Republic

sul sito Trade Republic

Inizia a investire con solo 1€ | Crea il tuo Piano di Accumulo su ETF o azioni per costruire ricchezza nel lungo periodo |

2% di interessi sulla liquidità | Ricevi interessi sul tuo saldo di cassa: senza vincoli e senza accredito dello stipendio |

Niente stress sulle tasse | Alla gestione fiscale dei tuoi investimenti ci pensa Trade Republic se scegli il regime amministrato |

3 DEGIRO

sul sito DEGIRO

Commissioni di trading tra le più basse | Le tariffe fisse di DEGIRO ti permettono un risparmio senza confronti |

100€ di bonus commissionale | Sulle commissioni generate, se apri adesso il conto DEGIRO |

Impara dagli esperti del settore | Migliora le tue conoscenze con i Webinar, l’Accademia e la Community di DEGIRO |