Italiani, popolo di risparmiatori. Diversi studi di Banca d’Italia e Consob confermano da anni la scarsa propensione a investire dell’italiano medio, caratterizzato da un’elevata avversione al rischio che lo spinge a prediligere il risparmio, rinunciando dunque a eventuali opportunità di guadagno associate agli investimenti.

Ma non tutti gli italiani sono accumulatori seriali.

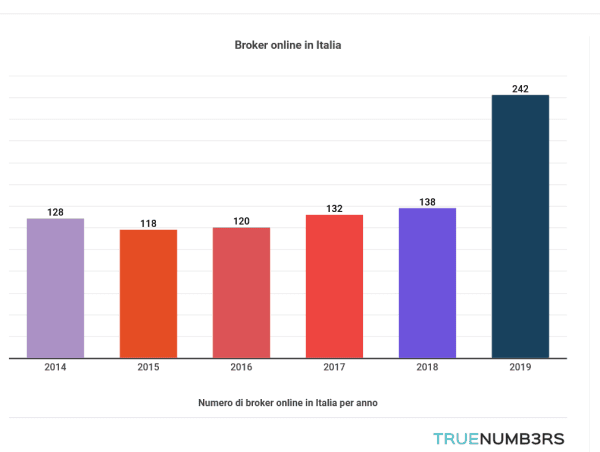

Durante i mesi di marzo-aprile 2020, coincidenti con il primo lockdown imposto dall’allora Governo Conte II per arginare lo scoppio della pandemia nel Bel Paese, l’Italia è stata la prima nazione in Europa per numero di nuovi iscritti sulla piattaforma di trading online eToro. Ma già prima del disgraziato arrivo del Covid, il numero di broker online nel nostro Paese era in netta crescita, come possiamo vedere dal seguente grafico:

Pertanto, esiste un’Italia fatta di trader e investitori, capaci di studiare attentamente le diverse opportunità di investimento e di costruire un portafoglio, in autonomia o grazie all’aiuto di un professionista della gestione del risparmio, allineato ai propri obiettivi finanziari.

In questa guida, analizzeremo i pro e i contro di ciascuna scelta, aiutandoti a capire (tenendo conto della tua situazione finanziaria nonché delle tue esigenze di liquidità) se sia per te più conveniente risparmiare o piuttosto investire.

1 Fineco

sul sito Fineco

La piattaforma più usata dagli italiani | Affidati ai N.1 nel trading per cogliere nuove opportunità sui mercati |

Investi sui titoli che ami | Accedi ai principali mercati finanziari per comprare i tuoi titoli preferiti |

100 ordini gratis per te | Apri un conto usando il codice promo OM100SQ per ottenere il bonus |

2 Trade Republic

sul sito Trade Republic

Inizia a investire con solo 1€ | Crea il tuo Piano di Accumulo su ETF o azioni per costruire ricchezza nel lungo periodo |

2,25% di interessi sulla liquidità | Ricevi interessi sul tuo saldo di cassa: senza vincoli e senza accredito dello stipendio |

Niente stress sulle tasse | Alla gestione fiscale dei tuoi investimenti ci pensa Trade Republic se scegli il regime amministrato |

3 DEGIRO

sul sito DEGIRO

Commissioni di trading tra le più basse | Le tariffe fisse di DEGIRO ti permettono un risparmio senza confronti |

100€ di bonus commissionale | Sulle commissioni generate, se apri adesso il conto DEGIRO |

Impara dagli esperti del settore | Migliora le tue conoscenze con i Webinar, l’Accademia e la Community di DEGIRO |

Risparmio vs investimento: cosa hanno in comune

Indipendentemente dagli obiettivi personali, sia il risparmio che l’investimento rappresentano strategie volte a mettere da parte una somma di denaro al fine di ottenerne una più cospicua nel futuro.

Citando Chris Hogan, esperto finanziario nonché autore del bestseller “Retire Inspired”, una guida con consigli utili per ottimizzare le strategie di investimento e costruire un’ottima pensione: “prima di tutto, sia il risparmio che l’investimento richiedono di mettere da parte dei soldi per obiettivi futuri”.

Inoltre, sia i risparmiatori che gli investitori hanno bisogno di affidarsi a istituzioni specializzate.

I risparmiatori devono aprire un conto bancario, potendo optare su una vasta scelta di conti tradizionali e conti digitali, i secondi con costi spesso radicalmente differenti rispetto ai primi.

Gli investitori, invece, devono affidarsi a una piattaforma di investimento, indipendente o come servizio erogato dalla propria banca di fiducia, depositare una quota minima di capitale e decidere le tipologie di asset finanziari su cui puntare i propri risparmi.

Risparmio vs investimento: in cosa differiscono

Un’importante differenza tra risparmiare e investire è che il risparmio ha un orizzonte temporale di breve termine, mentre chi decide di investire ha generalmente degli obiettivi di lungo termine (tranne gli investimenti effettuati in un’ottica di speculazione finanziaria, caratterizzati da operazioni di compravendita a breve se non brevissimo termine).

Ma ciò che distingue principalmente il risparmio dall’investimento è il livello di rischio associato. Risparmiare, tipicamente, non è rischioso. D’altro canto, il ritorno economico è basso se non nullo.

A tal proposito, è bene non sottovalutare l’impatto dell’inflazione sui risparmi fenomeno al quale è tradizionalmente associata una perdita di valore del denaro.

Facciamo un esempio pratico: se l’anno scorso un caffé lo pagavamo 1 euro, con una banconota da 10 euro potevamo comprare dieci caffé.

Immaginiamo che, a causa dell’inflazione, quest’anno il prezzo del caffè sia aumentato di 10 centesimi, dunque ora costa 1,10 euro. Adesso, con la stessa banconota da 10 euro, possiamo comprare nove caffè. Abbiamo perso, dunque, potere d’acquisto, e i nostri soldi valgono meno.

Nella seguente tabella riassumiamo le principali differenze tra risparmio e investimento:

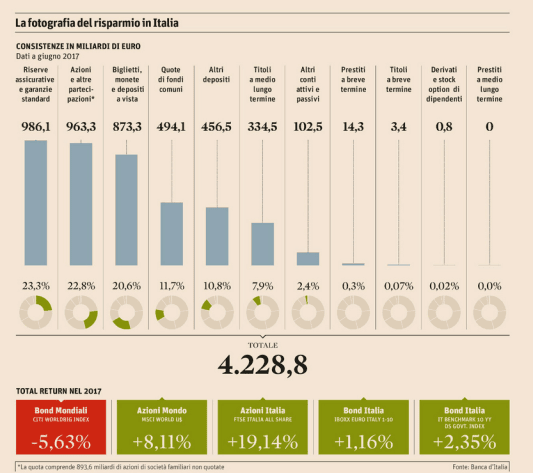

Curiosità: dove investono gli italiani? Diamo un’occhiata ai dati riportati dal Sole 24 Ore sulla destinazione dei risparmi degli italiani (fonte: Banca d’Italia):

Fonte: Il Sole24ore (Banca d’Italia)

Esempi di investimento

Quali sono, tipicamente, gli asset finanziari su cui un investitore può decidere di puntare il proprio denaro per far crescere il proprio capitale nel tempo? Ecco qualche esempio:

Azionario: rappresenta il mercato dei titoli azionari quotati in borsa. Il rischio è principalmente collegato a movimenti avversi di prezzo, influenzati da variabili macroeconomiche, stato di salute dell’azienda emittente e aspettative degli investitori.

Obbligazionario governativo (c.d. “titoli di stato”): titoli di debito emessi da uno stato sovrano per finanziare il fabbisogno statale. Il rischio è principalmente di credito, ovvero che il debitore non sia in grado di ripagare il proprio debito alla scadenza, il quale include il rimborso del capitale e il pagamento dei relativi interessi.

Obbligazionario societario: obbligazioni emesse da aziende private. A loro volta, le obbligazioni societarie si dividono in “investment grade”, ovvero bond societari considerati affidabili grazie a buoni bilanci e crescita costante, e “high yield”, obbligazioni emesse da aziende considerate più rischiose dalle agenzie di rating (le quali esprimono un giudizio sull’affidabilità e la credibilità di un debitore). Il rischio è principalmente collegato all’eventuale incapacità del debitore di rimborsare il capitale e pagare i relativi interessi.

ETF: Exchange-Traded-Funds, fondi di investimento a gestione passiva (seguono gli andamenti dell’indice di riferimento) negoziati in Borsa come normali azioni. Questo tipo di investimento è divenuto particolarmente popolare negli ultimi anni, con l’emissione di nuovi fondi che hanno permesso agli investitori di poter contare su un’ampia scelta di mercati, asset class, geografie e settori in cui investire.

Real Estate: gli investimenti immobiliari. Il metodo più diffuso per investire nel real estate è l’acquisto di un immobile residenziale o commerciale e il relativo affitto dietro pagamento di un canone di locazione. Un altro modo riguarda i fondi comuni di investimento immobiliare, i quali consentono di trasformare gli investimenti in immobili in quote di attività finanziarie, al fine di generare liquidità senza che l’investitore debba acquisire direttamente un immobile (abbattendo così i costi di manutenzione e la volatilità data dalle fluttuazioni dell’economia locale).

Oro: metallo prezioso considerato “bene rifugio”, ovvero dotato di un valore intrinseco che, tendenzialmente, si mantiene stabile anche in periodi di inflazione e turbolenze dei mercati. L’oro rientra nella macro-asset class delle materie prime, la quale include materie prime agricole (cotone, lino, seta, caffè, etc.), metalli preziosi (oro, argento, bronzo, etc.) e materie prime energetiche come carbone e petrolio. Il rischio è associato a oscillazioni avverse di prezzo.

Quando dovresti investire

Adesso che conosci le similitudini e le differenze tra risparmiare e investire, con un’overview globale sui prodotti finanziari tipici che è possibile acquistare durante il proprio percorso di investimento, vediamo quali sono le condizioni che renderebbero un investimento la scelta migliore per te. Innanzitutto, conviene investire quando non avrai bisogno di liquidità immediata per i prossimi 5-10 anni, poichè con l’investimento stai decidendo di immobilizzare una parte (o la totalità) del tuo capitale a tempo indeterminato.

Ecco quando dovresti investire:

- sei in grado di accettare un certo livello di rischio. Quando si investe, infatti, non vi è certezza di guadagno e non esiste un investimento a rischio zero;

- preferisci far crescere i tuoi risparmi in misura maggiore rispetto a quanto crescerebbero tenendoli in banca;

- hai un “fondo liquidità” di riserva a cui puoi attingere nei casi di emergenza (generalmente, tale riserve dovrebbero garantirti almeno sei mesi di autonomia);

- come in parte accennato, decidendo di investire ti priverai di liquidità immediata per almeno 5 anni; non tutti se lo possono permettere. Inoltre, se hai bisogno di denaro prima dei 5 anni, potresti essere costretto, per esempio, a vendere titoli azionari in portafoglio a un prezzo inferiore a quello di acquisto, generando una perdita. Pertanto, devi essere in grado di sostenere situazioni di questo tipo;

- ti stai costruendo una pensione. Un tipico obiettivo di investimento (con un orizzonte temporale di almeno 30 anni, se hai avuto la possibilità di iniziare a investire da giovane) è quello di preparare una pensione alternativa a quella lavorativa (che le nuove generazioni potrebbero non ricevere mai). A tal proposito, la migliore strategia di investimento è quella del “buy-and-hold investing”, ovvero l’acquisto di titoli azionari di aziende dai fondamentali solidi e buone prospettive di crescita nel lungo periodo, al fine di tenerli a lungo in portafoglio permettendo loro di apprezzarsi nel tempo.

Quando dovresti risparmiare

Se invece non presenti nessuna delle condizioni che renderebbero conveniente investire, probabilmente la scelta migliore per te è quella del risparmio.

Ecco quando dovresti risparmiare:

- hai obiettivi di breve termine (una vacanza, un matrimonio, o magari l’acquisto di una casa);

- hai bisogno di accedere al tuo denaro in qualsiasi momento;

- non hai abbastanza risparmi da coprire le spese per tre mesi. Pertanto, questo denaro ti serve per far fronte a situazioni di emergenza, come un licenziamento, un infortunio che ti costringe ad aumentare le spese mediche, etc.;

- hai bisogno di denaro da qui a un anno, dunque un conto deposito o certificati di deposito sarebbero la scelta migliore per te;

In conclusione, sebbene l’investimento permette di poter accrescere il proprio capitale nel tempo e di ritrovarsi, dopo 30/40 anni, con una cospicua somma di denaro, abbiamo visto come diventare investitore non sempre è la scelta migliore per tutti.

Orizzonte temporale, esigenze di liquidità e tolleranza al rischio sono i principali elementi su cui riflettere prima di decidere se risparmiare o investire.

1 Fineco

sul sito Fineco

La piattaforma più usata dagli italiani | Affidati ai N.1 nel trading per cogliere nuove opportunità sui mercati |

Investi sui titoli che ami | Accedi ai principali mercati finanziari per comprare i tuoi titoli preferiti |

100 ordini gratis per te | Apri un conto usando il codice promo OM100SQ per ottenere il bonus |

2 Trade Republic

sul sito Trade Republic

Inizia a investire con solo 1€ | Crea il tuo Piano di Accumulo su ETF o azioni per costruire ricchezza nel lungo periodo |

2,25% di interessi sulla liquidità | Ricevi interessi sul tuo saldo di cassa: senza vincoli e senza accredito dello stipendio |

Niente stress sulle tasse | Alla gestione fiscale dei tuoi investimenti ci pensa Trade Republic se scegli il regime amministrato |

3 DEGIRO

sul sito DEGIRO

Commissioni di trading tra le più basse | Le tariffe fisse di DEGIRO ti permettono un risparmio senza confronti |

100€ di bonus commissionale | Sulle commissioni generate, se apri adesso il conto DEGIRO |

Impara dagli esperti del settore | Migliora le tue conoscenze con i Webinar, l’Accademia e la Community di DEGIRO |