Un aspetto fondamentale nell’analisi della convenienza legata a un mutuo o - più in generale - a un prestito di qualsiasi tipologia è certamente rappresentato dal costo totale del finanziamento proposto.

In questa guida, approfondiremo tre concetti chiave nell’analisi del costo di un finanziamento, ovvero il TAN, il TAEG e il TEGM.

Il costo di un finanziamento di qualsiasi natura (per esempio mutui accesi per varie finalità, prestiti personali, prestiti al consumo) dipende fondamentalmente dagli interessi, dalle commissioni e da altre spese dirette e indirette.

Il primo elemento per valutare la convenienza di un finanziamento, sia in relazione alla possibilità di pagare l’importo della rata in rapporto al proprio reddito, sia per consentire il confronto tra le varie offerte presenti sul mercato finanziario, è rappresentato dal tasso d’interesse.

In finanza il tasso di interesse rappresenta la percentuale dell'interesse calcolata su un prestito, ovvero la somma che riceve chi ha prestato il denaro in aggiunta al rimborso del capitale.

In parole povere rappresenta il "costo" del denaro preso a prestito.

Il tasso di interesse al netto dei costi: il TAN

La misura più elementare di tale elemento è rappresentata dal TAN, acronimo di Tasso Annuo Nominale che indica il tasso di interesse "essenziale" del finanziamento, espresso in percentuale annua sul credito concesso.

“Essenziale” significa che non comprende le commissioni e le spese che normalmente gravano su un finanziamento e quindi il TAN non esprime il costo complessivo del finanziamento, che è invece evidenziato, come vedremo, dal TAEG.

Pertanto, un finanziamento con TAN pari a zero potrebbe avere un TAEG anche significativo, in ragione dei costi e dell’importo del prestito; è infatti facile dedurre che a fronte di costi fissi più o meno elevati la loro incidenza sull’importo finanziato è inversamente proporzionale a tale importo.

Il costo totale del finanziamento: il TAEG

Come anticipato, il TAEG (Tasso Annuo Effettivo Globale) indica il costo totale del finanziamento, espresso in percentuale annua sul credito concesso.

Il TAEG comprende, quindi, oltre al costo degli interessi anche tutte le altre spese del finanziamento. Poiché rappresenta il costo complessivo del prestito, il TAEG è un indice particolarmente utile per confrontare le offerte dei diversi operatori e decidere quale finanziamento è più adatto alle proprie possibilità economiche.

È, in altri termini, uno strumento fondamentale di trasparenza per valutare la convenienza e la coerenza dell’indebitamento con le proprie esigenze e le disponibilità economiche attuali e prospettiche.

Al tal fine la normativa in materia bancaria pone l’obbligo, agli operatori bancari e finanziari, di indicare sempre il TAEG nei messaggi pubblicitari, nella documentazione dell'offerta e nel contratto.

Va precisato che il TAEG è un indice puramente “virtuale” che non serve a calcolare la rata ma ad esprimere in maniera sintetica il costo complessivo del finanziamento.

La vera utilità del TAEG è quindi il suo utilizzo ai fini comparativi: confrontando il TAEG di due o più mutui ci si rende facilmente conto di quale sia il più vantaggioso tra essi.

Il TAEG si calcola secondo modalità stabilite dalla legge e definite da apposite istruzioni della Banca d'Italia.

Tecnicamente al TAEG si associa la sigla ISC, acronimo di Indicatore Sintetico di Costo. Va precisato che le due sigle sostanzialmente si equivalgono.

Senza entrare in eccessivi tecnicismi, diciamo che il TAEG è uguale al TAN + spese istruttoria + spese di documentazione + spese gestione pratica + bolli.

Questa appena riportata non è, ovviamente, la formula matematica, che è invece sensibilmente più complessa in quanto tiene conto anche di altri elementi quali l’importo totale erogato, il numero e l’importo delle rate nonché la loro periodicità.

Oltre a ciò, va anche tenuto presente che mentre il TAN si calcola su base annua con un tasso d'interesse semplice, il TAEG è calcolato con periodicità varie e un tasso d'interesse composto.

Per comprendere l’effetto di tali elementi sul costo complessivo del finanziamento, basterà fare alcune semplici riflessioni.

Prendiamo, per esempio, il caso che ad ogni rata si associ un costo fisso di riscossione: è evidente che tanto più alta è la periodicità delle rate (per esempio mensile) tanto più alto sarà il loro numero e quindi il costo totale per la loro riscossione.

In questo caso è facile dedurre che il TAEG risulterà più elevato rispetto a una periodicità di rimborso, per esempio, semestrale.

Va da sé che nell’esempio fatto non incide solo il costo di riscossione, ma la stessa periodicità delle rate (si ricordi che nella formula del TAEG si applica il tasso d’interesse composto!).

Più intuitivo è l’effetto delle spese fisse iniziali (le cosiddette spese di istruttoria) sul calcolo del TAEG che risulterà tanto più elevato quanto maggiori saranno tali spese, a parità di altri elementi.

Ma quali sono in definitiva i costi compresi nel TAEG e quali quelli che invece non vi rientrano?

Abbiamo visto che nell’indice sono comprese tutte le spese obbligatoriamente connesse al finanziamento, ovvero:

- spese e commissioni di istruttoria

- costi di apertura e chiusura pratica

- spese di incasso delle rate

- costi delle polizze assicurative obbligatorie

- bolli

Non sono invece incluse nel TAEG le spese connesse a un eventuale inadempimento, gli interessi di mora sui ritardati pagamenti, le spese per il trasferimento dei fondi (per esempio pagamento delle rate mediante bonifico), le spese notarili (presenti per esempio nei mutui) le spese per assicurazioni o garanzie accessorie (per esempio quelle che riguardano particolari eventi della vita del consumatore, quali la morte, l’invalidità o comunque l’intervenuta impossibilità di rimborsare il prestito ottenuto).

È importante comunque ricordare che il TAEG non comprende altre voci di costo, oltre quelle citate, che potrebbero incidere sul rapporto, come ad esempio i costi variabili legati all’andamento dei tassi o all’utilizzo di specifici servizi.

È pertanto consigliabile che il cliente verifichi tutte le voci di costo presenti nei Fogli Informativi a disposizione, con particolare attenzione alla voce “altre condizioni economiche”.

Una misura contro l’usura: il TEGM

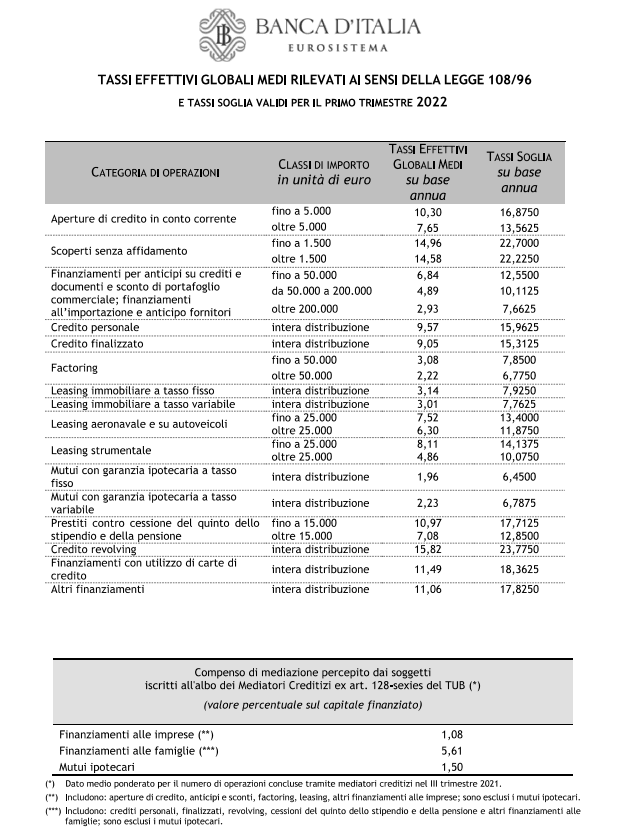

Da qualche anno la normativa si preoccupa in maniera incisiva di contrastare forme illegali di finanziamento consistenti nell’applicazione di tassi “usurari”. In quest’ottica un finanziamento è illegale quando il tasso d’interesse supera la soglia di usura determinata sulla scorta di un indice denominato TEGM (Tasso Effettivo Globale Medio).

La Banca d’Italia definisce il Tasso Effettivo Globale Medio “il valore medio del tasso effettivamente applicato dal sistema bancario e finanziario a categorie omogenee di operazioni creditizie (ad esempio: aperture di credito in c/c, crediti personali, leasing, factoring, mutui, ecc.) nel secondo trimestre precedente.”

La banca centrale calcola il TEGM sulla scorta dei TEG (tassi effettivi globali) determinati dalle singole banche e dagli intermediari finanziari e comunicati periodicamente alla Banca d’Italia.

Nel calcolo del TEGM, rilevato ogni tre mesi dalla Banca d'Italia per conto del Ministro dell'Economia e delle Finanze, si tiene conto delle commissioni, remunerazioni a qualsiasi titolo e delle spese. Non rientrano nel calcolo le spese per imposte e tasse, collegate all’erogazione del credito e nemmeno le polizze assicurative che, per legge, devono essere contratte dal debitore, che sono invece calcolate per ottenere il TAEG.

L’indice risultante dall’ultima rilevazione, relativamente a una determinata categoria di operazioni di finanziamento, consente di calcolare il Tasso Soglia Usura oltrepassando la quale gli interessi sono sempre usurari. Banche e intermediari finanziari sono tenuti a pubblicizzare il TEGM nei locali aperti al pubblico.

Il calcolo del tasso soglia oltre il quale gli interessi sono ritenuti usurari, effettuato secondo la legge 108/96 aumentando il TEGM del 50 per cento, a partire dal maggio 2011 è stato modificato.

Il limite oltre il quale gli interessi sono ritenuti usurari è adesso calcolato aumentando il Tasso Effettivo Globale Medio di un quarto, cui si aggiunge un margine di ulteriori quattro punti percentuali. La differenza tra il limite e il tasso medio non può essere superiore a otto punti percentuali.

Riepilogando: gli operatori finanziari (banche, società di leasing, società di factoring e società di finanziamenti al consumo) calcolano e comunicano trimestralmente alla Banca d’Italia il TEG; la Banca d’Italia elabora i dati e calcola il TEGM sulla scorta del quale viene quindi determinato il Tasso Soglia Usura.

Si precisa che il Tasso Soglia Usura viene determinato per categoria di operazioni e classi di importo in euro su base annua ed ha validità trimestrale (si veda il comunicato della Banca d’Italia che riporta la tabella dei tassi soglia validi per il primo trimestre 2022, riportato in basso).

È evidente, da quanto detto sin qui, che il tasso soglia non è una misura fissa, ma deriva dai tassi mediamente praticati da banche e intermediari finanziari. Se per ragioni legate all’andamento dei mercati finanziari i tassi aumentano, viene spinto verso l’alto anche il tasso soglia usura. Vale lo stesso ragionamento nel caso di riduzione dei tassi mediamente praticati.

Il meccanismo appena descritto costringe gli operatori finanziari a controllare periodicamente i tassi praticati alla loro clientela al fine evitare di finire oltre la soglia della legalità (circostanza tutt’altro che improbabile per le banche che si collocano immediatamente al di sotto del limite usurario).